Simon Johnson ist Professor an der Sloan School of Management des MIT und Mitverfasser von White House Burning: The Founding Fathers, Our National Debt, and Why It Matters to You.

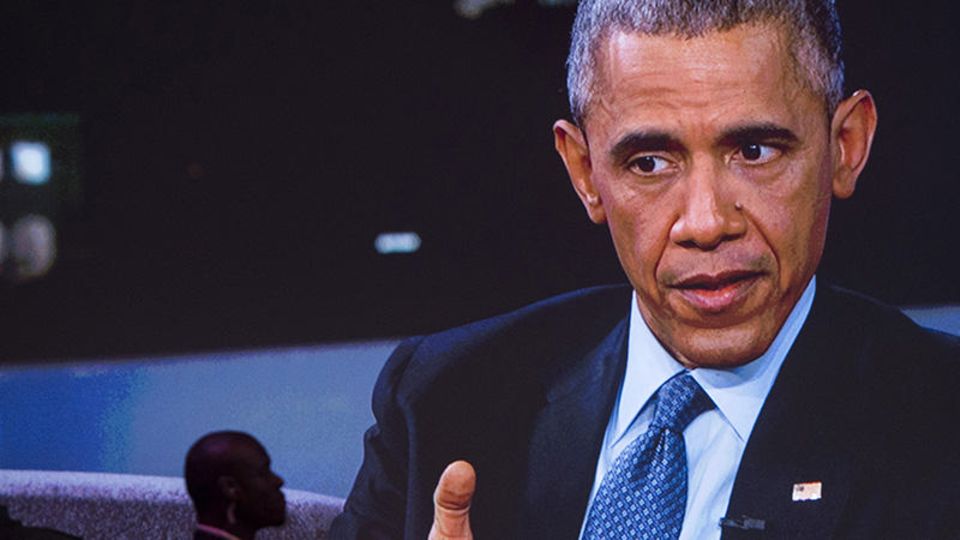

In den vergangenen sechs Jahren hat sich die Administration von US-Präsident Barack Obama in der Finanzpolitik meistens auf die Seite der Großbanken geschlagen. Doch mit der Ankündigung eines neuen Gesetzesentwurfs zur Vermeidung von Interessenskonflikten in der Finanzberatung hat Obama jetzt offensichtlich eine bedeutende Kehrtwende vollzogen.

Seit Beginn seiner ersten Amtszeit verfolgte Obama den gleichen Ansatz wie die Administration unter George W. Bush. Anfang 2009 profitierten große Finanzunternehmen von massiver staatlicher Unterstützung. Managern und Aktionären räumte man großzügige Bedingungen ein. Insbesondere Citigroup profitierte von dieser Vorgehensweise, die es ihr ermöglichte, im Wesentlichen das gleiche Geschäftsmodell mit unverändertem Management weiterzubetreiben. Und aus dem Dodd-Frank-Gesetz zur Finanzmarktreform des Jahres 2010 hätte man wesentlich mehr herausholen können, um die Macht der Großbanken und den Schaden, den sie anrichten können, zu begrenzen.

Im Dezember 2014 hob die Administration einen zentralen Teil der Dodd-Frank-Reformen auf – ein Schritt, von dem die Citigroup direkt profitierte , weil er es dem Management der Bank ermöglichte, noch mehr Risiken einzugehen (jener Art, wie sie dem Finanzsystem in den Jahren 2007-2008 beinahe zum Verhängnis wurden). Lobbyisten der Finanzindustrie und republikanische Abgeordnete rüsten sich bereits zum Kampf für die Aufhebung weiterer Beschränkungen für Citigroup und andere Großbanken.

Interessenskonflikte im Finanzsektor

Doch nun bringt die Obama-Administration im Zuge einer unvermittelten und lobenswerten Kehrtwende das Thema der Interessenskonflikte im Finanzsektor mit Nachdruck aufs Tapet. Insbesondere geht es dabei um Anlageberatung für Menschen, die für ihren Ruhestand sparen wollen.

Diese Anleger haben komplizierte Entscheidungen mit möglicherweise tiefgreifenden Folgen zu treffen. In diesem Zusammenhang alles richtig zu machen, ist selbst unter optimalen Bedingungen schwierig. Wie hoch werden die Zinssätze sein? Wie lange wird man selbst oder der Ehepartner leben? Welche Verpflichtungen werden gegenüber Kindern bestehen und wie lang?

Die vielleicht wichtigste Frage lautet allerdings, ob man seinem Finanzberater vertrauen kann. Manche Finanzberater in den Vereinigten Staaten werden nicht auf Grundlage des Erfolgs für ihre Klienten bezahlt, sondern für die Finanzprodukte, die sie ihren Kunden verkaufen. Dennis Kelleher von Better Markets – einer Gruppe, die sich für Reformen einsetzt - fasste die Situation jüngst treffend zusammen: „Finanzberater können Anlagen empfehlen, die ihnen selbst zwar lukrative Provisionen bescheren, ihre Kunden jedoch auf hohen Gebühren, unterdurchschnittlicher Performance und inakzeptabel risikoreichen Produkten sitzenbleiben lassen.”

Kelleher übte in den letzten Jahren wirkungsvolle Kritik an der Administration und unternahm große Anstrengungen, auf alle potenziellen Interessenskonflikte im Finanzsektor hinzuweisen. Nun finden seine Analysen und Empfehlungen Niederschlag in einem neuen Bericht der Wirtschaftsberater des Präsidenten, des Council of Economic Advisers. „Eine derartige Gebührenstruktur”, so die Warnung der CEA, „erzeugt akute Interessenskonflikte: Die beste Empfehlung für den Anleger muss nicht unbedingt die beste Empfehlung in Bezug auf den Nettoprofit des Finanzberaters sein.“

Auf Senatorin Warren hören

Der CEA geht noch weiter und schätzt, dass diese mit Interessenskonflikten behaftete Anlageberatung zu einem Rückgang der Renditen von einem Prozentpunkt führt. In dem Niedrigzinsumfeld von heute ist das ein enormer Verlust. (Die tatsächlichen Auswirkungen werden auch von der Entwicklung der Aktienkurse in den nächsten Jahren abhängen.)

Der Bericht der CEA bietet Daten und einen nützlichen Leitfaden zu diesen Fragen. Ich wünschte, man würde sich häufiger zu Themen im Zusammenhang mit dem Finanzsektor einbringen, statt auf das US-Finanzministerium zu verweisen. Oder man würde einfach nur auf Senatorin Elizabeth Warren hören, die sich wiederholt zu einer breiten Palette von Themen im Bereich der Finanzmarktreform äußert. (Warren schloss sich Obama bei der Präsentation des Entwurfs zum Schutz der Rentensparer an.)

Wenig überraschend haben zumindest manche bei der US-Börsenaufsicht Securities and Exchange Commission negativ reagiert – schließlich ist man in ihr Terrain eingedrungen. Und die Lobbyisten wurden damit natürlich vollzählig auf den Plan gerufen.

Doch mit ausreichender Willenskraft im Weißen Haus kann die Administration das durchstehen. Es bedarf einer Änderung der Bestimmungen durch das Arbeitsministerium, das für Fragen im Zusammenhang mit Renten zuständig ist.

Wo sind die klugen Entscheidungsträger?

Zweifellos werden die Verteidiger der Branche behaupten, dass die gegenwärtige Praxis den Kleinanlegern zugutekommt – ein Standpunkt, den der CEA direkt bestreitet. Die umfassendere und interessantere Frage lautet daher: Wo sind die klugen Entscheidungsträger in der Finanzindustrie? Wo sind die Führungskräfte, die sich um einen Wettlauf an die Spitze bemühen, um den Interessen ihrer Klienten besser zu dienen?

Jack Bogle, der sein Anlagemanagement-Unternehmen, die Vanguard Group, genau auf diesem Prinzip aufbaute und bei jeder Gelegenheit das Augenmerk auf geringere Gebühren legt, äußerte sich nachdrücklich zugunsten des Entwurfs der Administration. Leider ist er damit allein auf weiter Flur.

Alle, die Zukunftsvorsorge anbieten, sollten ausschließlich im besten Interesse ihrer Kunden agieren. Und beurteilt man die Situation im Hinblick auf die große Zahl hervorragender und ehrenwerter Fachleute in der Branche, ist festzustellen, dass viele, wenn nicht gar die meisten Berater dementsprechend vorgehen.

Dennoch werden zu viele Menschen finanziell ausgenutzt. Dies verursacht persönlichen Schaden und schreckt im weiteren Sinne vor Anlagen dieser Art ab. Aus diesem Grund sollte das Gesetz geändert werden, um so viele potenzielle Interessenskonflikte wie möglich zu beseitigen. Erreicht werden kann das, wenn sämtliche Finanzberater im Bereich der Rentenvorsorge verpflichtet werden zu jeder Zeit im besten Interesse ihrer Kunden zu handeln.

Eine derartige Verpflichtung wäre ein vielversprechender Anfang, doch es bleibt noch ein langer Weg zurückzulegen. Alle Kleinanleger – nicht nur Rentensparer – verdienen den gleichen gesetzlichen Schutz. Bis es soweit ist, könnte die beste Anlageberatung darin bestehen, den Berater sorgfältig unter die Lupe zu nehmen und ein bewährtes Maß für den Erfolg seiner Aktivitäten anzulegen, nämlich die Frage: „Wo liegen eigentlich die Yachten seiner Kunden?“

Aus dem Englischen von Helga Klinger-Groier

Copyright: Project Syndicate, 2015. www.project-syndicate.org