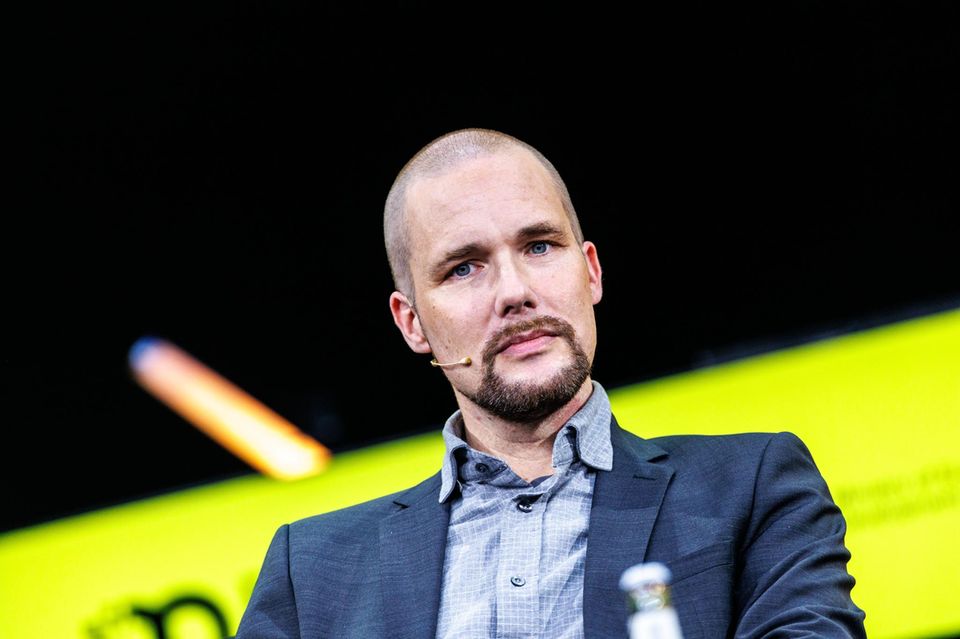

Joachim Reinke ist wie kaum ein anderer in Frankfurt ein Verfechter aktiven Fondsmanagements. „Wir sind aktive Manager und werden diesen Weg konsequent weitergehen“, betonte der Vorstandsvorsitzende von Union Investment jüngst während seiner Bilanzpressekonferenz. Doch dann schob er eine faustdicke Überraschung hinterher: Der genossenschaftliche Fondsanbieter beschäftigt sich mit aktiven ETFs und will bis zum Sommer über einen Einstieg ins Geschäft entscheiden, gegebenenfalls sogar mit einem Partner.

Auf den ersten Blick tut sich da ein Widerspruch auf: Wie sollen aktives Management und börsengehandelte ETFs zusammengehen? Schließlich werden Exchange Traded Funds (ETFs) meist mit passiven Indexprodukten verbunden. Viele Privatanleger denken an einfache und transparente Anlageprodukte, günstig noch dazu. Doch der ETF ist vor allem ein Konstrukt der Regulierung, das es ermöglicht, die Produkte jederzeit an der Börse zu handeln. Was die Fondsgesellschaft hineinpackt, bleibt ihr überlassen, solange sie es ausweist. So kann auch bei ETFs das aktive Management ins Spiel kommen.

Aktive ETFs als neues Phänomen in Europa

So ist als ETF-Befüllung ein Aktienkorb möglich, der lediglich einen Index wie den MSCI World oder den Dax abbildet, aber ebenso eine aktive Strategie, bei der Menschen und/oder Computer die Zusammensetzung bestimmen. Der größte Unterschied zu klassischen Fonds: Letztere können in der Regel nur einmal am Tag gehandelt werden und müssen weniger transparent sein.