Für das zu Ende gehende Börsenjahr lässt sich konstatieren, dass Sachwertanlagen zu höchster Blüte gelangt sind. Ob Immobilien, Rohstoffe oder Aktien, in großer Breite konnten Realwerte im Jahr 2021 zulegen, mitunter spektakulär. Letzteres gilt vor allem für einige Rohstoffe. Ungeachtet starker regionaler Unterscheide konnten etwa Erdgas und der zum Teil daraus erzeugte Strom enorme, das heißt dreistellige, Kurssteigerungen aufweisen.

Einen spürbaren Beitrag dazu leisteten die Emissionszertifikate für den Ausstoß von CO2, die im Jahresverlauf um gut 130 Prozent emporsprangen. Aber auch Kohle und Erdöl müssen sich nicht verstecken. Die zu geringen Investitionen der letzten Jahre in neue Lagerstätten führen hier zu einer strukturellen Unterdeckung der steigenden Nachfrage. Zudem haben sich einige Länder die Flexibilität im Energiemix behalten. Sie haben zum Teil vom teuren Erdgas auf die günstigere Kohle zur Verstromung umgestellt haben.

Derweil konnten die Wohnimmobilienmärkte ihren jahrelangen Aufschwung ungestört fortsetzen. Die Kombination aus zu wenigen Neubauten, gutem Ruf für Wohnimmobilien, hohen baurechtlichen Auflagen und rekordniedrigen Zinsen hat ein Umfeld geschaffen, in welchem die Preise für bestehende Einheiten weiter deutlich anzogen.

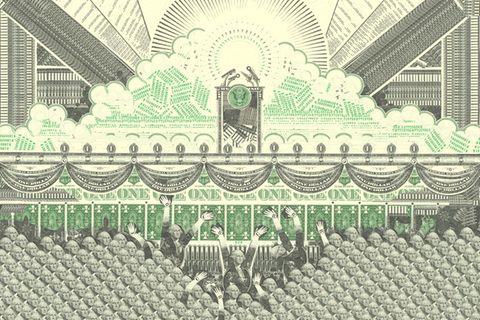

Für Sachwertanlagen ein Prämienjahrgang

Sehr vorzeigbar lief es auch in der Königsdisziplin des Investierens, bei der unternehmerischen Beteiligung. Die hochtransparenten Aktienmärkte konnten mit Ausnahme weniger Länder (China!) robust zulegen. Dabei übernahm Nordamerika einmal mehr die Führungsrolle. Innerhalb der Aktienmärkte war auch in diesem Jahr den Internet- und Softwareriesen nicht am Zeug zu flicken. Zwar differenzierten die Börsen in den letzten Monaten etwas genauer zwischen dem Tech-Adel und den Nouveau Riche, aber per Saldo steht abermals ein Prämienjahrgang in den Büchern.

Zum Hauptverlierer ist inzwischen die größte Assetklasse der Welt geworden, festverzinsliche Wertpapiere. Zwar legen Staaten und Unternehmen mit großem Erfolg eine Anleihe nach der anderen auf, aber die Performance solcher Anlagen ist bestenfalls mager. Real betrachtet ist sie hingegen inakzeptabel. So weist etwa der REXP, der die Gesamtwertentwicklung eines synthetischen Korbes deutscher Staatsanleihen misst, für das Jahr 2021 einen Rückgang von knapp 1,25 Prozent auf. Bedenkt man die Geldentwertungsrate von oberhalb fünf Prozent hinzu, haben Anleger in deutschen Staatsanleihen also einen dramatischen realen Vermögensverlust vor Kosten erlitten. Immerhin mehr sechs Prozent.

Kommt die Zinswende?

Das lässt für die Altersvorsorgesysteme, die überwiegend auf Bonds setzen, wenig Gutes erahnen. Aber auch der amerikanische ETF für High Yield Bonds verzeichnet ein negatives Ergebnis. Anleger, die auf amerikanische Anleihen setzten, konnten sich immerhin an einem Dollar-Zuwachs gegenüber dem Euro von mehr als sieben Prozent freuen.

Die große Frage für 2022 lautet: Wird die angekündigte Zinswende in den USA vollzogen? Falls ja, dann drohen Verwerfungen an den Kapitalmärkten. Diese abzumildern beziehungsweise zu verhindern mag die wichtigste Aufgabe der US-Notenbank sein.

Christoph Bruns ist Fondsmanager, Vorstand und Hauptaktionär der Fondsgesellschaft Loys AG. Hier finden Sie weitere Kolumnen von Christoph Bruns