Das Konzept des Konjunkturzyklus ist bei der Festlegung von Portfoliopositionen fest etabliert. Allgemein gilt: Befindet sich der Zyklus noch in den Anfängen, was gewöhnlich nach einer Rezession der Fall ist, verfügt die Wirtschaft über reichlich freie Ressourcen, um künftiges Wachstum zu ermöglichen. Die Arbeitslosigkeit ist dann meist hoch und die Inflation niedrig. Die politischen Entscheidungsträger konzentrieren sich darauf, die Wirtschaft durch niedrigere Zinsen und/oder fiskalpolitische Anreize anzukurbeln. Das Vertrauen der Wirtschaftsakteure ist oft gering, auch die Bewertungen sind ebenfalls zumeist niedrig. Auch wenn es in einem solchen Umfeld schwerfällt, mutig zu sein und Risikoanlagen zu übergewichten, so ist oft genau dies die richtige Entscheidung.

Schreitet der Konjunkturzyklus dann weiter voran und die Nachfrage erholt sich, nutzen Unternehmen gern alle noch freien Ressourcen. Die Wirtschaft stößt dadurch in der Regel an ihre natürlichen Grenzen. Das führt für gewöhnlich zu Inflation oder exzessiven Entwicklungen im Finanzsystem, auch erreichen die Bewertungen häufig ein überzogenes Niveau. Durch geld- und fiskalpolitische Maßnahmen wird dann meist versucht, die Wirtschaftstätigkeit zu bremsen. Für Anlegerinnen und Anleger besteht die Schwierigkeit darin, die „Börsen-Party“ zum richtigen Zeitpunkt zu verlassen – gehen sie zu früh, verpassen sie das Beste, gehen sie zu spät, riskieren sie, mit einem heftigen „Kater“ aufzuwachen. In dieser Situation ist es meist richtig, das Risiko in einem Portfolio zu reduzieren.

Eher späte als frühe Zyklusphase

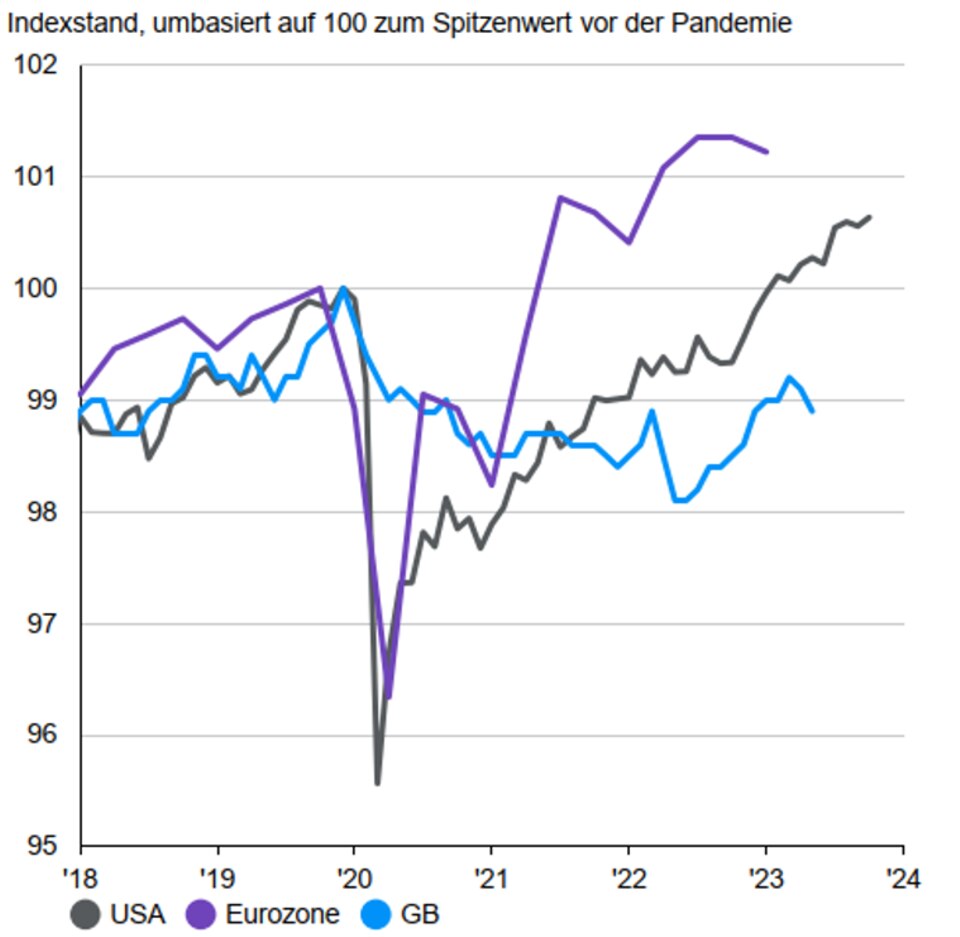

Wo befinden wir uns also derzeit im Konjunkturzyklus? Einige Marktbeobachter könnten argumentieren, dass die üblichen Strategien für einen Zyklus in der derzeitigen Situation nicht anwendbar sind, da die Probleme durch eine globale Pandemie und nicht durch ein normales Zyklusende verursacht wurden. Das ist zwar richtig, doch ich glaube, dass wir die Grundprinzipien dennoch im Auge behalten müssen. Verfügt die Wirtschaft über reichlich Kapazität, besteht Wachstumspotenzial, das durch eine lockere Geld- und Fiskalpolitik unterstützt werden kann. Ist diese Kapazität nicht vorhanden, wird es herausfordernd.

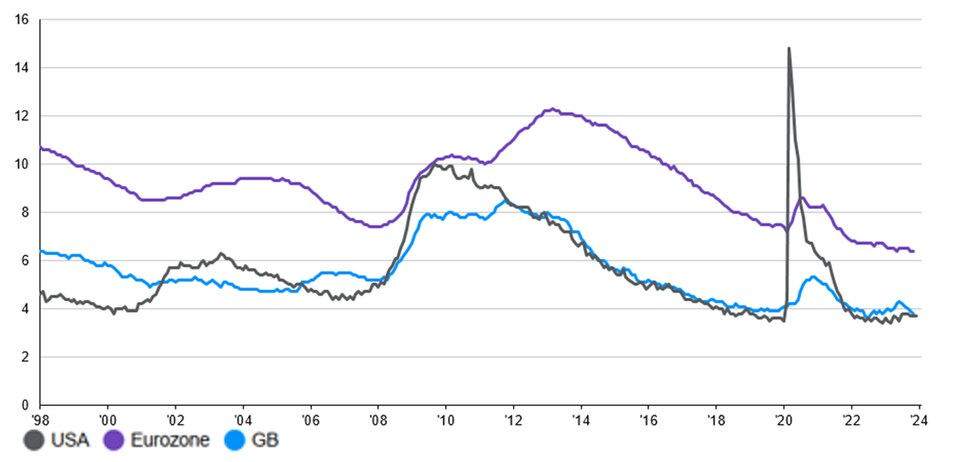

Genau das ist aus meiner Sicht aktuell der Fall. In der gesamten westlichen Welt hat die Arbeitslosigkeit ein Rekordtief erreicht. Selbst in Ländern wie Großbritannien, in denen sich die Konjunktur im letzten Jahr schwach entwickelte, ist die Arbeitslosenquote unglaublich niedrig. Dies wird das künftige Wachstum begrenzen – es sei denn, die Produktivität nimmt drastisch zu, die Zuwanderung erhöht sich oder die Erwerbsbeteiligung steigt. Einige dieser Entwicklungen könnten eintreten, doch wahrscheinlich nur in begrenztem Umfang.

Das Konsumentenvertrauen nimmt allmählich wieder zu, da die Lebenshaltungskosten nur noch moderat steigen. Auch in der Industrie scheint sich eine Trendwende abzuzeichnen. Doch wenn die Wirtschaft nicht über Kapazitätsreserven verfügt, könnte die steigende Nachfrage zu einer hartnäckigen Inflation führen und die Zentralbanken zwingen, an einer restriktiven Geldpolitik festzuhalten. Meiner Ansicht nach befinden wir uns eher in einer späten als in einer frühen Zyklusphase. Dies spricht für eine relativ neutrale Allokation in Aktien und Anleihen mit einem Fokus auf erstklassige Unternehmen mit soliden Bilanzen.