Der erste Impuls kommt völlig unverhofft, manchmal während eines munteren Abendessens. Wenn die alten Freunde zum Hauptgang keine Anekdoten servieren, sondern stattdessen über ihre finanzielle Lage im Ruhestand räsonieren, liegt das Thema auf dem Tisch. Und in einem Punkt sind sich alle sofort einig: Es muss mehr Rente her. Sagen wir: 1000 Euro wären schön. Gehen wir von einem Akademiker aus, der heute mit 52 Jahren als Angestellter ordentlich (wenn auch nicht üppig) verdient und schon länger als 25 Jahre in die gesetzliche Rentenkasse einzahlt. In der offiziellen Jahresmitteilung werden ihm für den Rentenbeginn mit 67 rund 2500 Euro avisiert – vorausgesetzt, er verdient weiter wie bisher. Darüber hinaus erhält er im gleichen Jahr schätzungsweise 100.000 Euro aus einer steuerfreien Lebensversicherung. Auf Tagesgeldkonten dümpeln weitere 50.000 Euro herum. Die Ausgangslage ist also nicht mal so schlecht. Für seinen Wunsch nach 1000 Euro Extrarente wird das frei verfügbare Kapital aber nicht reichen. Wenn der Mann zudem eine großzügige Reserve von 50.000 Euro zurückbehält, liegen bisher 100.000 Euro für die Zusatzrente bereit. Damit kommt man aber schon auf den ersten Blick nicht weit: Entnimmt der Mann aus dem Kapital jährlich 12.000 Euro, hat sich dieses nach gut acht Jahren vollständig verflüchtigt.

Doch die Motivation des Mannes, auf die 1000 Euro zusätzlich zu kommen, ist hoch, und auch die Möglichkeiten stimmen. Dem Angestellten bleiben bis zur Rente immerhin noch 15 Jahre. Wie viele in seinem Alter ist er bereits einige kostenträchtige Verpflichtungen los, die Kinder sind aus dem Haus, und er verdient gut genug, um monatlich ein paar Hundert Euro zur Seite zu legen. Finanzplaner Michael Huber vom VZ Vermögenszentrum in Frankfurt am Main kennt die Schlussspurt-Strategie aus der Praxis. „Die Rente rückt in dieser Lebensphase stärker ins Blickfeld, für viele wird sie zum ersten Mal real“, sagt Huber. Er ermuntert: „Es ist nie zu spät. Auch mit 50 Jahren kann man nachjustieren.“ Ohne Kraftakt ist der Kapitalaufbau wegen der überschaubaren Sparfrist bis 2032 allerdings nicht zu schaffen, schon gar nicht bei den anhaltend niedrigen Zinsen. Zwar profitieren Anleger mit jedem zusätzlichen Sparjahr vom Zinseszinseffekt. Das heißt aber auch: Je kürzer die Sparzeit, desto geringer der Effekt. Wie sind da noch 1000 Euro Zusatzrente möglich? Die einfache Antwort lautet: indem die Ansprüche sinken oder die Sparquote steigt. Wer 15 Jahre lang monatlich 500 Euro zurücklegt, kann kaum erwarten, danach ganz entspannt den doppelten Betrag über 20 Jahre oder länger entnehmen zu können. Die dafür notwendige Rendite wäre irreal hoch (nämlich nahezu elf Prozent pro Jahr). Es muss also anders gehen.

Finanzplaner Michael Huber: „1000 Euro Zusatzrente sind mit einer enormen Sparanstrengung verbunden. Das ist aber kein Grund, gar nicht erst anzufangen. Wer spart, hat ab Rentenbeginn in jedem Fall mehr“

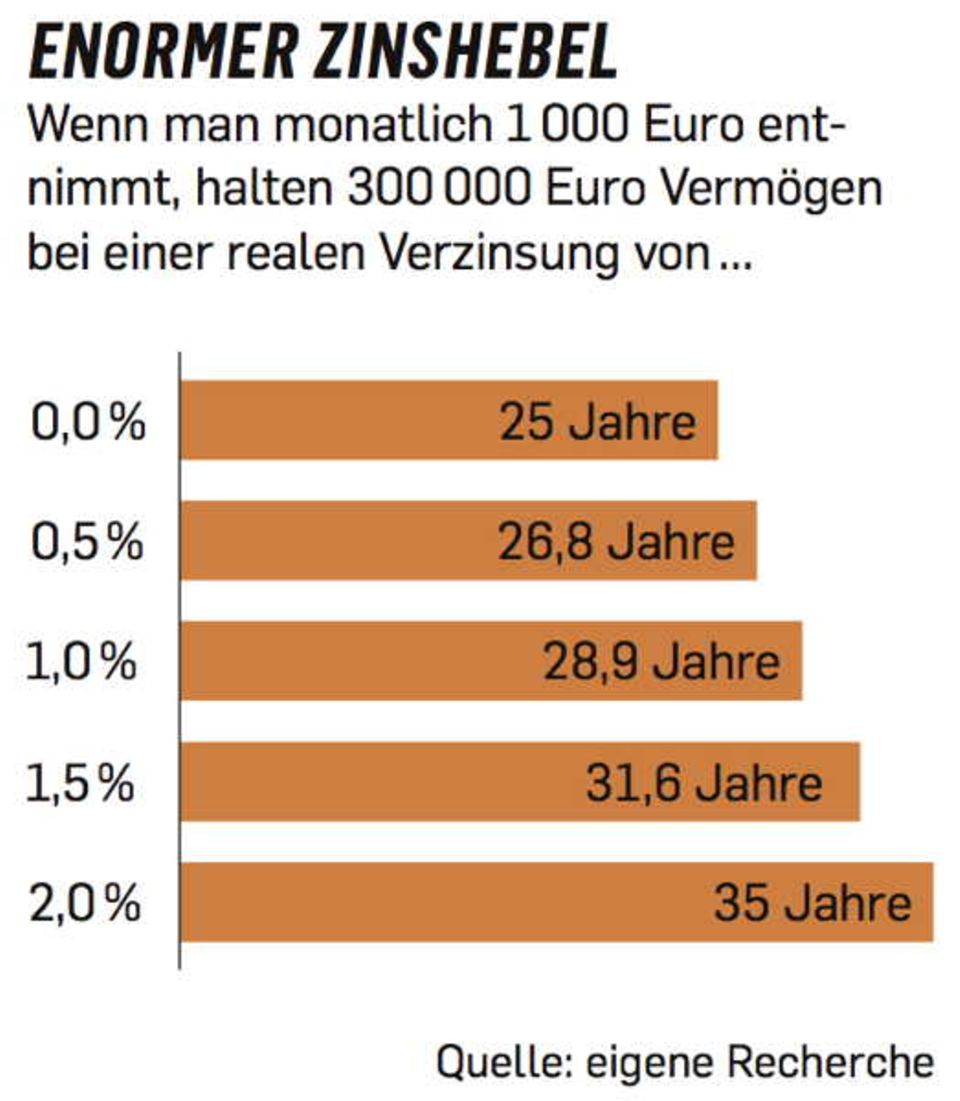

Etwas Entspannung verspricht eine erste Weichenstellung: Will der 52-Jährige das aufgebaute Kapital selbst verzehren oder noch vererben? Wenn sich der Sparer entschließen kann, sein künftiges Vermögen bis zum letzten Cent in einen im Alter komfortableren Lebensstil zu buttern, muss er erheblich weniger zurücklegen. Der Kapitalbedarf ist dann leicht zu überschlagen: Weil er die Zusatzrente bis zum Lebensende wünscht, kalkuliert er vorsichtig mit Auszahlungen vom Rentenbeginn mit 67 bis zum Alter von 90. Was übrig bleibt, sollen die Erben bekommen. Er braucht überschlägig also 1000 Euro mal 276 Monate, das lässt sich im Kopf rechnen: 276.000 Euro. Zum Vergleich: Wollte er das Sparkapital unangetastet lassen, müsste er bei einem Anlagezins von zwei Prozent schon mehr als das Doppelte aufbringen: 600.000 Euro.

Finanzplaner Michael Huber: „Die meisten Deutschen sind darauf fixiert, ihren Kindern ein Vermögen zu hinterlassen. Wer jedoch mit Anfang 50 den Aufbau einer Zusatzrente anpeilt, sollte den Kapitalverzehr wählen. Sonst ist die Ziellinie realistischerweise kaum zu erreichen“

Eine Überschlagsrechnung zeigt die Ausgangslage, zunächst einmal ohne Dynamik: Der Kapitalbedarf des Angestellten für sein Wunschziel von 1000 Euro Extrarente beträgt im Jahr 2032 knapp 280.000 Euro, einen Anteil von 100.000 Euro soll die Lebensversicherung beisteuern. Bleibt unterm Strich ein Kapitalbedarf von 180.000 Euro. Bisher hat er die Rechnung allerdings ohne den Finanzminister gemacht, der diese Ziellinie wieder nach hinten schiebt. Zwar ist die Auszahlung aus der Lebensversicherung steuerfrei, weil der Vertrag noch vor dem Jahr 2005 abgeschlossen wurde. Erträge am Kapitalmarkt unterliegen aber sehr wohl der Steuer. Zurzeit verlangt der Fiskus vom Ertrag freier Anlagen wie Fonds, Zinspapieren und Sparguthaben rund 25 Prozent Abgeltungsteuer. Um zu Rentenbeginn 2032 über 180.000 Euro nach Steuern zu verfügen, müssen daher zwischen 190.000 und 200.000 Euro angespart werden – je nach Höhe des Ertrags. Wer es sich einfacher machen will, rechnet anders – und zieht die Steuerlast von vornherein von den erwarteten Erträgen ab. Das ist schnell gemacht, wie ein Beispiel zeigt: Der Angestellte plant für sein Depot mit einer Vorsteuerrendite von vier Prozent. Abzüglich 25 Prozent Steuern bleiben davon drei Prozent. Um das gewünschte Kapital von 180 000 Euro nach Steuern in 15 Jahren zu erreichen, beträgt die Sparrate dann 783 Euro. Voilà.

Richtig kniffelig wird es hingegen, die Folgen der Teuerung für das Vermögen einzuschätzen. Bei der Inflation klaffen Wahrnehmung und Wirklichkeit oft weit auseinander. Konsumenten überschätzen den Preisauftrieb meist, stellte eine Studie der Europäischen Zentralbank jüngst fest. Sparer hingegen unterschätzen den Kaufkraftverlust ihres Vermögens. So sind die avisierten 100.000 Euro aus der Lebensversicherung im Jahr 2032 nach einer Inflation von zwei Prozent nur noch 74.300 Euro wert. Genaue Berechnungen erleichtern Vermögens- und Barwertrechner im Internet, zum Beispiel unter ihre-vorsorge.de.

Wie sieht nun die Rechnung mit Inflation bis zum Jahr 2032 aus? Um den Ausgleich bei der Kaufkraft zu schaffen, muss seine Zielrente von 1000 Euro extra zu diesem Zeitpunkt schon 1346 Euro betragen, wenn man eine jährliche Preissteigerung von zwei Prozent unterstellt. Damit nicht genug: Auch in den 23 Jahren des Rentenbezugs muss der Betrag weiter um die zwei Prozent steigen. Aus diesem Grund muss der Angestellte – jetzt bitte nicht erschrecken – eine Summe von 392.000 Euro vorhalten. Die Werte basieren in der Sparphase auf einem Zins von drei Prozent nach Steuern, in der Rentenzeit auf der Hälfte. Nach Abzug der Lebensversicherung bleibt ein Soll von 292.000 Euro. In den nächsten 15 Jahren müsste der Mann dann monatlich also 1272 Euro investieren. Diese Aussichten sind extrem ernüchternd, weil der Konsumverzicht drastisch wäre – wenn er überhaupt realistisch ist.

Finanzplaner Michael Huber: „Wenn die notwendige Sparrate auf dem Tisch liegt, lässt sich noch einmal nachjustieren – allerdings zulasten der Reserven oder der Sicherheit“

Erleichterung könnte etwa das gehortete Tagesgeld verschaffen. Wenn unser Angestellter seine Reserve von 50.000 Euro peu à peu auf einen unverzichtbaren Rest von 10.000 Euro herunterfährt, kann er aus diesem Kapital jeden Monat rund 222 Euro zuschießen. Das senkt die Sparrate immerhin auf 1050 Euro. Zu guter Letzt sind zusätzlich auch noch Abstriche bei der Sicherheit möglich. Der Angestellte könnte etwa mit weniger Rentenjahren kalkulieren. Wenn er die Zusatzrente statt für 23 nur für 20 Jahre einplant – also bis zum Alter 87 –, muss er nur 240 Monate finanzieren. Das senkt die Sparrate weiter auf dann 819 Euro. Weniger als 20 Rentenjahre sollte man aber nicht einkalkulieren. Nach den offiziellen Zahlen des Statistischen Bundesamts leben bereits heute 67-Jährige weitere 16 bis 19 Jahre – Tendenz steigend. Selbst wenn alle Stellschrauben die Sparrate nicht genug drücken können, muss der Mann seine Zusatzrente noch nicht aufgeben. Er kann auch die Zielrente um ein paar Hunderter herunterschrauben. Für 700 Euro Zusatzrente sinkt der Sparaufwand weiter auf vergleichsweise verträgliche 375 Euro im Monat – wegen des Geldes aus der Lebensversicherung und vom Tagesgeldkonto. Bei der Anlage sind die Möglichkeiten hingegen derzeit übersichtlich. Wer wie im Rechenbeispiel in der Sparzeit eine jährliche Rendite von vier Prozent einfahren möchte – so viel braucht es, um nach Steuern runde drei Prozent zu erwirtschaften –, kommt angesichts niedriger Zinsen an Aktien kaum vorbei.

Finanzplaner Michael Huber: „Das Risiko bei der Geldanlage ist momentan, keine Aktien zu haben. Um mit der Schlussspurt-Strategie auf die Schnelle ein kleines Vermögen für die Zusatzrente zu schaffen, gibt es keine ernsthaften Alternativen. Und sonst auch nicht“

Der Angestellte sollte also all seinen Mut zusammennehmen. Er könnte zum Beispiel über kostengünstige ETFs in den Kapitalmarkt investieren. Für die Sparphase empfiehlt Huber einen Aktienanteil von 70 Prozent, der Rest wandert in Anleihen. Ängstlichere Temperamente drehen das Verhältnis um. Zu Rentenbeginn bleiben beide weiterhin in Aktien, halbieren aber ihren Aktienanteil. Auf diese Weise wahrt der Anleger die Chancen auf eine Zusatzrente ohne allzu hohes Risiko. Für den künftigen Anlageerfolg von vier Prozent gibt es naturgemäß zwar keine Garantien. Die Planung sollte jedoch langfristig genug sein, um Schwankungen noch auszugleichen. Historisch betrachtet erreichten Depots mit einem Anlagehorizont von 15 Jahren zumindest ein Plus.

In der Rentenzeit hilft ein solches Depot nicht nur bei der Rendite, auch die Abzüge sind relativ übersichtlich. 25 Prozent vom Ertrag holt sich der Fiskus, und das war’s. Anders sieht es hingegen bei vielen Altersrenten aus: Steuern und Abgaben sind vor allem bei betrieblichen Renten oder Lebensversicherungen unübersichtlich und oft teuer. Das macht es schwer, das verfügbare Salär abzuschätzen. Bei der Berechnung der Rentenbezüge hilft eine ungefähre Größe: 20 bis 30 Prozent vom Sparkapital sind weg – irgendwer wird sich immer bedienen, gleich ob nun der Fiskus oder die Krankenkasse. Das gilt im Übrigen auch für Einmalzahlungen, etwa aus Direktversicherung. Wie hart die Abzüge künftig auf das Alterseinkommen durchschlagen, zeigt ein Beispiel. Selbst wenn der Angestellte im Jahr 2032 - auf eine gesetzliche Rente von 2500 Euro bauen kann und auch noch 1000 Euro Betriebsrente von seiner Firma bezieht, dürften ihm von den 3500 Euro de facto nur rund 2500 bis 2800 übrig bleiben. Der Plan für eine Zusatzrente von 1000 Euro ist schon deshalb eine gute Idee.

Der Beitrag ist zuerst in Capital 06/2017 erschienen. Hier geht es zum Abo-Shop, wo Sie die Print-Ausgabe bestellen können. Unsere Digital-Ausgabe gibt es bei iTunes und GooglePlay.